打印本文

打印本文  关闭窗口

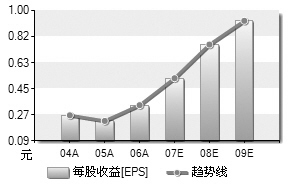

关闭窗口 中青旅(600138)

战略更趋清晰

中青旅以差异化定位的旅游服务业务作为“粘合剂”,通过收购、合作等方式涉足景点(乌镇)和酒店(中青旅山水时尚酒店),不断架构、完善旅游产业链,提升自身旅游资源禀赋,以“旅行服务为核心、景区和酒店为两翼”的长期发展战略更趋清晰。

中青旅以差异化定位的旅游服务业务作为“粘合剂”,通过收购、合作等方式涉足景点(乌镇)和酒店(中青旅山水时尚酒店),不断架构、完善旅游产业链,提升自身旅游资源禀赋,以“旅行服务为核心、景区和酒店为两翼”的长期发展战略更趋清晰。

公司北京本部的旅行社业务充分受益08年奥运会,由此推动公司整体旅行社业务保持较快增长;会奖旅游也将借奥运商机更上一层楼;而中青旅山水的商务型时尚酒店奥运期间预订的房价有望达到1000元/天间以上,成为公司盈利新的增长点。此外,乌镇景区经营业务高速发展,凭借优越的地理位置,其也将在上海世博会充分受益。

基于精选物业、差异化经营模式与市场定位以及效益优先的策略,中青旅旗下之经济型酒店业务稳步发展,目前已开业门店12家,另签约在建3家,兼顾低成本自购物业,业务稳健拓展。此外,房地产业务未来三年进入集中结算期,盈利贡献将大幅增加。福利彩票业务由于07年会计制度调整,风彩科技的盈利贡献将有所加速,而未来将保持相对稳定的增长。(安信证券)

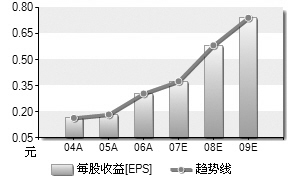

长电科技(600584)

新技术进展速度引人注目

长电科技2007年前三季度业绩基本符合预期,实现营业收入16.48亿元,同比增长16.9%,净利润9975万元,同比增长37.38%,每股收益0.28元。

长电科技2007年前三季度业绩基本符合预期,实现营业收入16.48亿元,同比增长16.9%,净利润9975万元,同比增长37.38%,每股收益0.28元。

2007年公司的投资力度很大,包括两个募集资金项目和多个非募集资金项目。通过这些项目,公司一方面优化原有产品结构,另一方面积极开发新的封装技术,加快向高端领域进军的步伐。

公司新技术进展速度引人注目,主要体现在:FBP由公司自主开发,已初步得到客户认可,预计明年1季度产能提高到每月60KK的IC和100KK的分立器件;公司成为全球第四家掌握WLCSP封装技术的厂商,月产能已经达到70kk,但是仍不能满足需求,明年WLCSP产能将进一步扩张;SiP封装技术取得较快进步,并且计划在成功开发SD卡的基础上,向相关领域深入。

管理层激励方案与净利润水平挂钩,将对公司业务起到正面推动作用。公司目前所得税率为33%,07年三季度实际综合所得税率为29.78%,08年两税并轨将有助于其业绩提升。(中信建投)

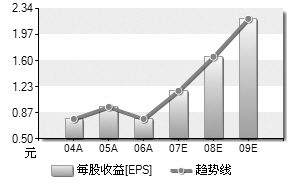

恒瑞医药(600276)

持续高增长化解估值风险

公司业绩增长是受益于市场需求持续旺盛、医保范围扩大以及“一品两规”等政策因素影响,恒瑞医药的主营收入继续高速增长;毛利率小幅上升;期间费用率下降;投资收益增加;营业外收入有少量贡献。恒瑞医药继续保持营业收入、主营业务利润、净利润同比和环比总体保持增长态势,是行业中的龙头企业。

公司业绩增长是受益于市场需求持续旺盛、医保范围扩大以及“一品两规”等政策因素影响,恒瑞医药的主营收入继续高速增长;毛利率小幅上升;期间费用率下降;投资收益增加;营业外收入有少量贡献。恒瑞医药继续保持营业收入、主营业务利润、净利润同比和环比总体保持增长态势,是行业中的龙头企业。

我国肿瘤病人持续增加,抗肿瘤药物市场规模持续快速扩大,2012年可达200亿元的规模。该领域产业集中度相对较高,恒瑞作为行业龙头,2006年市场占有率约为12.99%,主要产品奥沙利铂和多西他赛都处在快速上升期,有能力在增长的市场中获得较大收益。另外,手术用药已经成为公司重要利润增长点,上海恒瑞的完工将缓解公司产能不足局面,该类产品有望继续高速增长。

公司研发能力强大,产品梯队良好,储备产品众多,是国内少有的在研发方面投入较大的企业,现有多个品种在研发,可能在未来几年内逐步上市。同时,公司营销能力出色,财务状况健康稳定,国际化战略稳步推进,公司在注重创新的同时也大力开拓海外通用名药物市场。(银河证券 李鹰鹏)

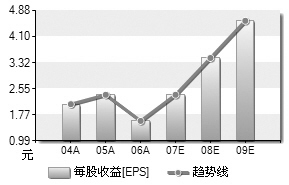

长江电力(600900)

业绩成长明确 抗风险能力增强

我们看好长江电力的理由,已经不仅仅局限于公司短期的业绩波动,更重要的在于如下四点原因:成长明确稳定、电源节点战略布局、业绩平滑能力、隐性担保。给予公司“推荐”的评级。

我们看好长江电力的理由,已经不仅仅局限于公司短期的业绩波动,更重要的在于如下四点原因:成长明确稳定、电源节点战略布局、业绩平滑能力、隐性担保。给予公司“推荐”的评级。

业绩成长明确稳定。三峡电站共设计安装26台70万千瓦巨型机组,电站单机容量、总装机容量居世界第一。作为我国目前最大的水电上市企业,长江电力拥有持续、丰富的水电资源优势。

电源节点战略布局,增强抗风险能力。公司内生与外延式增长并举,2006年10月公司以现金10.6亿元收购了广州发展实业有限公司所持广州控股11.189%股权。长江电力收购广州控股意味着公司启动了投资收购外部优质发电资产、拓展电力业务的发展战略。资本运作有效降低了公司电源结构单一化的风险,战略布局的眼光令人称道。

股权投资收益丰厚,业绩平滑能力强。投资收益使公司增强业绩平滑能力。07年1-5月公司来水情况并不理想,但是从盈利能力来看,上半年净资产收益率为6.326%,较去年4.537%有较大提高,除了6月充沛水量贡献拉升业绩之外,说明公司已经具备较为成熟的通过投资收益平滑业绩的能力。

签订购售电合同,具备隐性担保。为了锁定电能消纳的中长期风险,公司与国家电网和南方电网签订了“十一五”售电协议。我们认为合同一定程度可化解三峡电力消纳问题,有利于巩固竞争中水电龙头市场竞争地位,充分彰显政策对公司的支持与重视。(长城证券)

宝钢股份 (600019)

行业重组带来重大机会

宝钢股份进口铁矿石95%以上为长单协议,海运费长单也在75%左右。07年财年公司铁矿石成本仅为目前市场现货价格的43%左右,加之自产焦比例在85%以上,公司是目前我国钢厂生铁成本最低的钢厂之一。假设08年铁矿石谈判价格上涨30%,对应成本增加在200元以下,公司去年四季度产品价格的涨幅已经很好地对冲掉08年铁矿石上涨预期带来的影响。

宝钢股份进口铁矿石95%以上为长单协议,海运费长单也在75%左右。07年财年公司铁矿石成本仅为目前市场现货价格的43%左右,加之自产焦比例在85%以上,公司是目前我国钢厂生铁成本最低的钢厂之一。假设08年铁矿石谈判价格上涨30%,对应成本增加在200元以下,公司去年四季度产品价格的涨幅已经很好地对冲掉08年铁矿石上涨预期带来的影响。

公司普钢产品全部为高附加值产品。在技术含量、产品质量以及管理水平上,相对于我国其他钢厂拥有着非常明显的优势。公司普钢产品销售70%以上是长单协议,绝大部分都是季度定价,具有很强的议价能力,冷轧和热轧产品高于目前市场售价400元/吨和300元/吨左右。

公司三热轧、大口径焊管及宽厚板投产后运转良好,其中三热轧07年产量可达到160万吨左右,08年可达到300万吨。五冷轧也将于08年下半年投产,虽然暂时还没有排产计划,但195万吨的设计产能(其中取向硅钢16万吨)将会为公司带来丰厚的收益。同时收购宝通企业也有望提升公司产能100万吨。

宝钢集团最近提出新的发展规划,力争2012年形成8000万吨的产能规模,其中股份公司5000万吨。我们认为新规划只有依靠并购和未来的湛江项目来实现,预计08年宝钢集团将加大并购重组力度,同时集团的国内钢铁资产也将可能陆续注入到上市公司。公司在兼并和资产注入的双重预期下将拥有很大的投资机会。(中原证券)

打印本文

打印本文  关闭窗口

关闭窗口